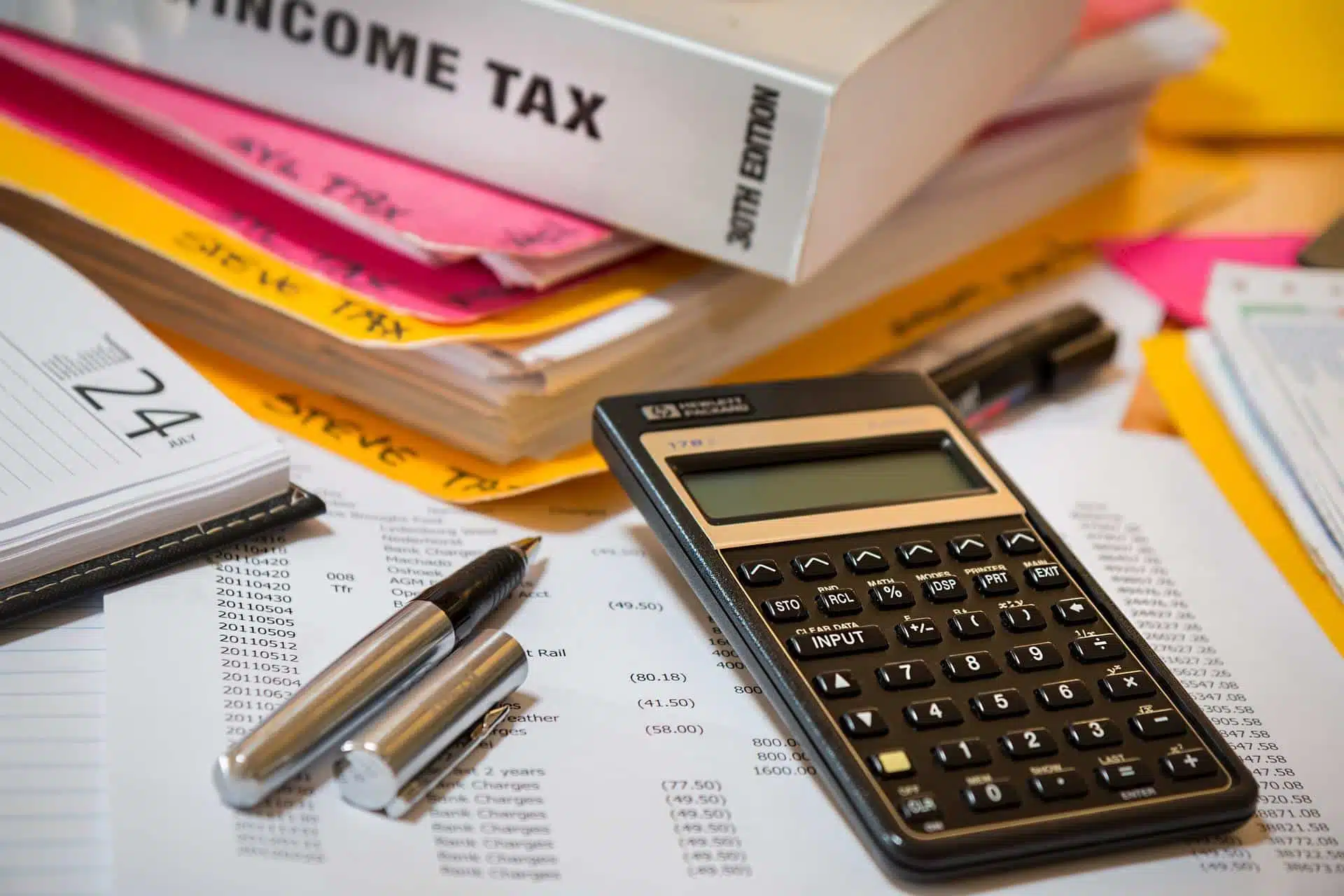

L’acquisition ou l’achat d’un bien immobilier est une meilleure idée d’investissement. Mais il faut savoir que ces biens font augmenter la taxe à payer en fin de mois. Pour ne pas être surpris par l’augmentation de cette taxe après acquisition du bien, il est important de savoir comment le calcul est fait. Voici donc dans cet article, comment procéder au calcul de la taxe d’habitation.

Plan de l'article

Déterminer la valeur locative brute

La première étape pour calculer la taxe d’une résidence consiste à déterminer la valeur locative brute. Cette valeur est encore désignée par revenu cadastral. C’est la somme théorique du loyer annuel que pourrait percevoir le propriétaire si le bien immobilier était mis en location. Elle est estimée par l’administration fiscale. Certains critères sont utilisés par les services fiscaux des localités pour déterminer la valeur d’usage du bien immobilier. Ainsi, il est possible de déterminer plus exactement, les impôts liés à ce bien immobilier.

A lire également : Banques : un prêt immobilier sur deux refusé

Déterminer la surface locale

Lors de la détermination de la valeur locative cadastrale, les services fiscaux prennent appui sur plusieurs critères. Le premier critère est la surface pondérée du bien immobilier. Elle est estimée en fonction de la superficie de base de la résidence. Dans le domaine de l’immobilier, il existe plusieurs règles pour calculer la surface d’un bien. Lors du calcul de la surface, toutes les pièces du bien sont prises en compte : salons, couloirs, bureaux, antichambres, etc. Le calcul de la valeur locative cadastrale comprend également les surfaces annexes : garages, celliers, appartements de service et greniers.

Coefficients impliqués dans le calcul de la valeur cadastrale

Plusieurs coefficients sont appliqués aux différentes surfaces lors de la détermination de la valeur cadastrale. Le coefficient naturel qui permet de pondérer le poids des pièces en fonction de leur utilisation. Ce coefficient, compris entre 0,2 et 0,6 permet par exemple de distinguer les pièces d’une habitation. La présence ou l’absence d’un ascenseur dans un logement est également soumise à un coefficient qui varie entre -0,15 et +0,15. Il y a aussi le coefficient de localisation, qui varie entre -0,10 et +0,10, et le coefficient d’entretien compris entre 0,80 et 1,20.

A lire en complément : Choisissez un agent immobilier à Lille pour trouver le bien idéal !

Taux de référence par mètre carré

En France, le tarif moyen par mètre carré en 2020 est de 13,6 €. Pour les maisons, ce taux peut atteindre 11,9 €. C’est en fonction de la ville et de la localité que ce taux est fixé. À Paris, un appartement coûte 38 €/m2 et 28 €/m2 pour une maison. À Nice, le coût du mètre carré pour un appartement est de 23 € et 18 € pour la maison.

À Lille par exemple, le taux est de 20 €/m2 pour l’appartement et 12 €/m2 pour la maison. Le tarif varie aussi en fonction de la superficie. Plus la surface est petite, plus le tarif est élevé. Ainsi, pour Studio, le prix est de 20.5 € le m2, pour 2 pièces, il est fixé à 14.8 €/m2 et 12.0 €/m2 pour 3 pièces. Enfin, pour un studio à 4 pièces, le taux de référence est de 10 € le m2. Pour calculer la valeur locative cadastrale du bien, les autorités fiscales appliquent la formule suivante

Valeur locative cadastrale = surface pondérée du terrain multipliée par le taux de référence par mètre carré.

Déterminer le taux d’imposition territorial

Les taux d’imposition de base sont fixés par les autorités locales. Il existe un taux d’imposition communal et un taux d’imposition départemental. Par exemple, à Nice, le taux d’imposition de la commune est de 25,40 % et celui du département, de 36,02 %. Pour la commune parisienne, on a 8,37 % et 13,50 % pour le département.

Cas pratique de calcul de la taxe d’habitation

Par exemple, la valeur cadastrale totale d’un bien immobilier est de 2 800 € ; la valeur de base nette d’imposition : 3 900 €.

Avec un taux d’imposition de la commune 32 %, le montant de la taxe foncière qui revient à la commune est 3 900 € × 32 % = 1 248 €.

Si le taux d’imposition du département est de 16 % alors le montant de la taxe foncière qui revient au département est 3 900 € × 16 % = 624 €.

Enfin, il faut additionner ces deux sommes pour obtenir la taxe de l’habitation. On obtient alors 1 872 €.

Les exonérations possibles de taxe d’habitation

Vous devez souligner que certaines personnes peuvent bénéficier d’une exonération ou d’une réduction de la taxe d’habitation.

Effectivement, les personnes aux revenus modestes peuvent être éligibles à une exonération partielle ou totale. C’est le cas pour les foyers dont le revenu fiscal de référence ne dépasse pas un montant fixé chaque année par l’administration fiscale et qui varie en fonction du nombre de parts du foyer fiscal.

Cette exonération peut aussi s’appliquer aux personnes âgées de plus de 60 ans ainsi qu’aux veufs et veuves quel que soit leur âge sous certaines conditions.

Il existe aussi des cas spécifiques tels que les étudiants non rattachés au foyer familial, les titulaires de minima sociaux comme le RSA (revenu de solidarité active) ou encore les handicapés vivant dans une résidence principale aménagée pour leur état. Ces derniers sont aussi susceptibles d’être concernés par des exonérations partielles ou totales selon leur situation respective.

Les démarches à suivre en cas de contestation de la taxe d’habitation

Si vous pensez que votre taxe d’habitation a été mal calculée, sachez qu’il est tout à fait possible de contester cette décision auprès de l’administration fiscale.

La première étape consiste à vérifier si les éléments déclarés par l’administration sont exacts. Vous pouvez pour cela consulter votre dernier avis d’imposition sur le site internet des impôts ou en demandant une copie papier auprès du centre des finances publiques dont vous dépendez.

Dans un deuxième temps, pensez à bien rassembler tous les documents justificatifs pouvant appuyer la contestation. Il peut s’agir, par exemple, d’une erreur dans la surface habitable prise en compte ou encore d’un changement de situation personnelle ayant eu lieu depuis la dernière déclaration, comme un mariage, un divorce ou encore une naissance.

Vous devez ensuite envoyer un courrier recommandé avec accusé de réception au service local des impôts dont vous dépendez et leur expliquer précisément les raisons de votre contestation. N’hésitez pas à joindre toutes les pièces justificatives nécessaires afin d’appuyer vos arguments.

Si le litige persiste après ce premier recours amiable auprès du fisc, vous avez toujours la possibilité de saisir le tribunal administratif compétent pour trancher définitivement cette question.